Sie sind Eigentümer einer Immobilie oder möchten sich den Traum vom Eigenheim verwirklichen? Ob Bauherr, Hauskäufer oder Hauseigentümer: Das Risiko für finanzielle Belastungen steigt mit dem Besitz einer Immobilie. Schwere Schäden durch Naturereignisse oder hohe Schadenersatzforderungen, weil Dritte in Ihrem Haus oder während der Bauarbeiten zu Schaden kommen, können auf Sie zukommen – Sie sollten rundum abgesichert sein.

Lesen Sie in unserem Blog-Beitrag, welche Versicherungen für Sie, beginnend beim Bau Ihres Hauses bis hin zur Bestandsimmobilie, wichtig und unerlässlich sind.

1. Sinnvolle Versicherungen für Hausbau und Baustelle

Bauherrenhaftpflicht

Unverzichtbar beim Bauen ist definitiv die Bauherrenhaftpflichtversicherung. Sie, als Bauherr, haften für alle Schäden, die anderen im Zusammenhang mit Ihrer Baustelle entstehen. Beispielsweise sichert die Bauherrenhaftpflicht ab, wenn beim Decken des Daches ein Ziegel auf ein parkendes Auto fällt oder Kinder auf Ihrer Baustelle spielen und diese in eine Grube fallen und sich verletzen. Ohne diese Versicherung kann schnell die finanzielle Existenz des Bauherren auf dem Spiel stehen. Einige private Haftpflichtversicherungen schließen die Bauherrenhaftpflicht für einen begrenzten Zeitraum bis zu einer bestimmten Höhe bereits ein. Prüfen Sie dazu Ihre bestehende Versicherung.

Wichtig zu wissen:

Die Bauherrenhaftpflicht …

- … sollten Sie schon mit dem Kauf des Grundstücks abschließen.

- … gilt zeitlich begrenzt für das Bauvorhaben, in der Regel 2 oder 3 Jahre. Dauert das Bauvorhaben länger, muss der Vertrag verlängert werden.

- ... muss vom Bauherren erweitert werden, wenn sich im Laufe der Bauarbeiten abzeichnet, dass die Kosten die versicherte Bausumme übersteigt.

Feuerrohbauversicherung

Über eine Feuerrohbauversicherung sichern Sie Schäden durch Brand, Blitzschlag oder Explosion ab.

Schadenbeispiel:

Auf einem Neubaugelände wird ein Wohnhaus errichtet. Der Rohbau ist so gut wie fertiggestellt und die Fußbodenheizung wird für den Estricheinbau vorbereitet. Nachts beginnt die Fußbodenisolierung plötzlich an mehreren Stellen zu brennen. Die Flammen greifen auf das gesamte Gebäude über. Die Feuerwehr kann die vollständige Zerstörung abwenden, trotzdem entsteht ein Schaden von ca. 40.000 €. Nach Aussagen der Polizei handelt es sich um Brandstiftungen, deren Verursacher jedoch unbekannt bleiben. Da der Bauherr die Gefahr „Feuer“ entweder in der Feuerrohbauversicherung oder als Zusatz in seiner Bauleistungsversicherung mitversichert hat, wird der Schaden vom Versicherer reguliert.

Bauleistungsversicherung

Ergänzend zur Bauherrenhaftpflichtversicherung empfiehlt es sich, eine Bauleistungsversicherung abzuschließen. Diese sichert den Hausbau gegen unvorhersehbare Schäden aufgrund von Unwetter, Vandalismus, Konstruktions- oder Materialfehlern ab. Zusätzlich mitversichern können Sie dort den Diebstahl fest verbauter Materialien.

Schadenbeispiel: Eine Überschwemmung überflutet den neuen Keller und eine Erneuerung ist notwendig.

Wichtig zu wissen:

Die Bauleistungsversicherung …

- ... sollten Sie unbedingt vor Baubeginn abschließen.

- ... gilt zeitlich begrenzt für das Bauvorhaben, in der Regel auf maximal 2 Jahre Bauzeit. Dauert das Bauvorhaben länger, muss der Vertrag verlängert werden.

Bauhelfer-Unfallversicherung

Haben Sie beim Bauen tatkräftige Unterstützung aus dem Freundes- und Familienkreis? Ihre regelmäßigen Bauhelfer melden Sie bei der Baugenossenschaft an. Schließen Sie außerdem eine Bauhelfer-Unfallversicherung ab. Denn Unfälle, die zu einer Minderung der Erwerbsfähigkeit von weniger als 20 % führen, sind in der Berufsgenossenschaft nicht abgedeckt. Diese greift beispielsweise, wenn einer Ihrer Helfer auf der Baustelle von einer Leiter fällt und dadurch dauerhafte Verletzungen davonträgt.

2. Sinnvolle Versicherungen für Immobilienbesitzer

Wohngebäudeversicherung

Ein Muss für jeden Hausbesitzer ist die Wohngebäudeversicherung. Schäden, die Sturm, Hagel, Feuer oder Leitungswasser am Haus anrichten, sind durch sie versichert. Unversichert gegen diese Risiken, kann das im schlimmsten Fall den finanziellen Ruin bedeuten.

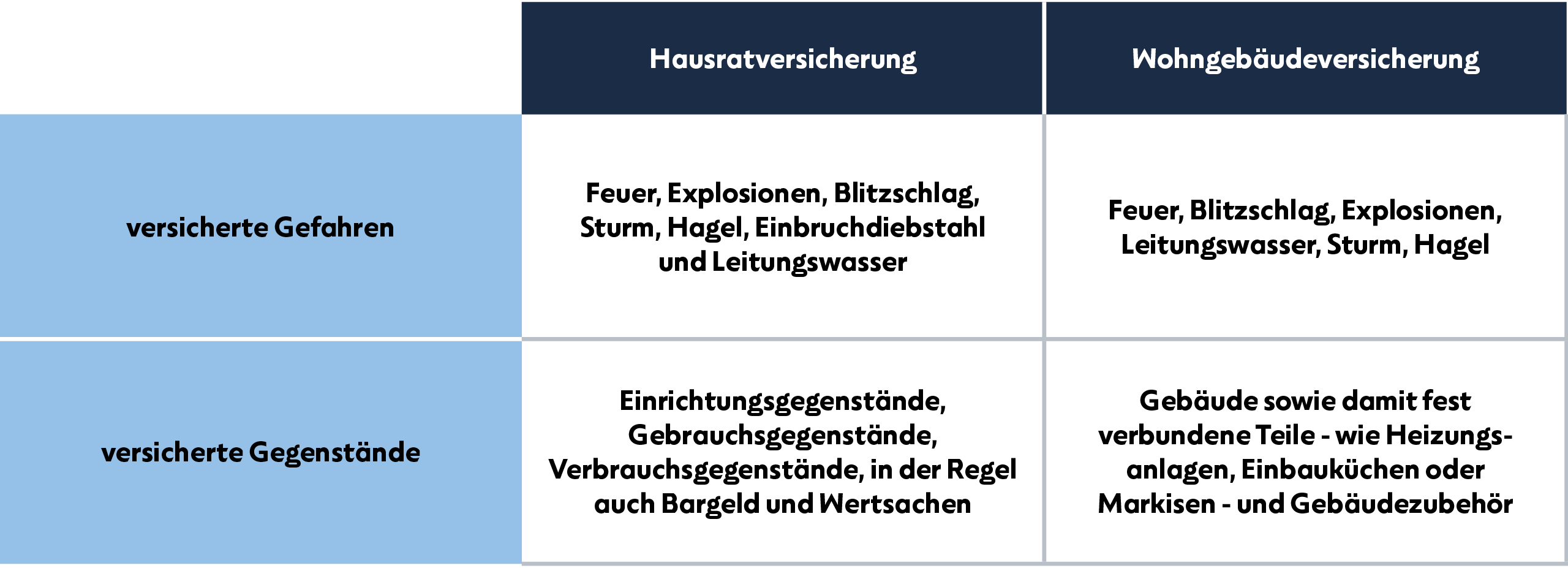

Wenn es dann tatsächlich durch oben genannte Faktoren zu einem Schaden gekommen ist, übernimmt die Wohngebäudeversicherung die Kosten für Schäden am Gebäude und an fest verbautem Inventar. Dazu gehören zum Beispiel Heizungsanlagen, aber auch die Einbauküche, der fest verlegte Fußboden und die eingebaute Badewanne. Sollten zum Beispiel durch einen Leitungswasserschaden Möbel beschädigt werden, springt hier die Hausratversicherung ein. Eine gute „Eselsbrücke“ dazu: Stellen Sie gedanklich Ihr Haus auf den Kopf – alles, was herausfällt, ist über die Hausratversicherung versichert, der Rest über die Wohngebäudeversicherung. Die verbundene Wohngebäudeversicherung setzt sich aus verschiedenen Bausteinen zusammen, die individuell auswählbar sind. Diese sind die Absicherung gegen Feuer, Leitungswasser, Sturm und Hagel sowie Elementarschäden. Die ersten drei Bausteine sind meist in den Versicherungen standardmäßig eingeschlossen, bei den Elementarschäden sieht es anders aus.

Lesen Sie auch hierzu unseren Blog-Artikel

Wichtig zu wissen:

Die Wohngebäudeversicherung …

- ... ist eine Neuwert-Versicherung. Das bedeutet, sie deckt den vollständigen Wiederaufbau oder die Reparatur eines Wohngebäudes ab, falls es durch ein versichertes Ereignis, wie z.B. Feuer, Sturm oder Überschwemmung zerstört oder beschädigt wird.

- Die Versicherungssumme sollten Sie exakt ermitteln. Wenn sie zu niedrig angesetzt ist, das Haus also unterversichert ist, erhalten Sie nicht nur beim Totalschaden zu wenig Geld, um Ihre Immobilie wieder aufzubauen - auch bei Teilschäden wird dann nur ein Teil des Schadens ersetzt.

Elementarschadenversicherung

Der zusätzliche Schutz für Ihr Haus gegen Elementarschäden wie Hochwasser, Starkregen, Erdbeben oder Erdrutsche wird zudem immer wichtiger. Den Baustein Elementarschadenversicherung müssen Sie zur Wohngebäudeversicherung mit absichern, wenn er nicht bereits automatisch enthalten ist. Dieser Baustein macht die Versicherung zwar teurer, ist aber sehr sinnvoll, gerade dann, wenn Ihr Haus sich in einem Risikogebiet für beispielsweise Hochwasser befindet. Um Ihr eigenes Risiko besser einschätzen zu können, bietet der Gesamtverband der Versicherer (GDV) einen Hochwassercheck (https://www.dieversicherer.de/versicherer/wohnen/hochwassercheck). Dort erfahren Sie mit wenigen Klicks, wie stark das Hochwasser-Risiko an Ihrem Wohnort ist.

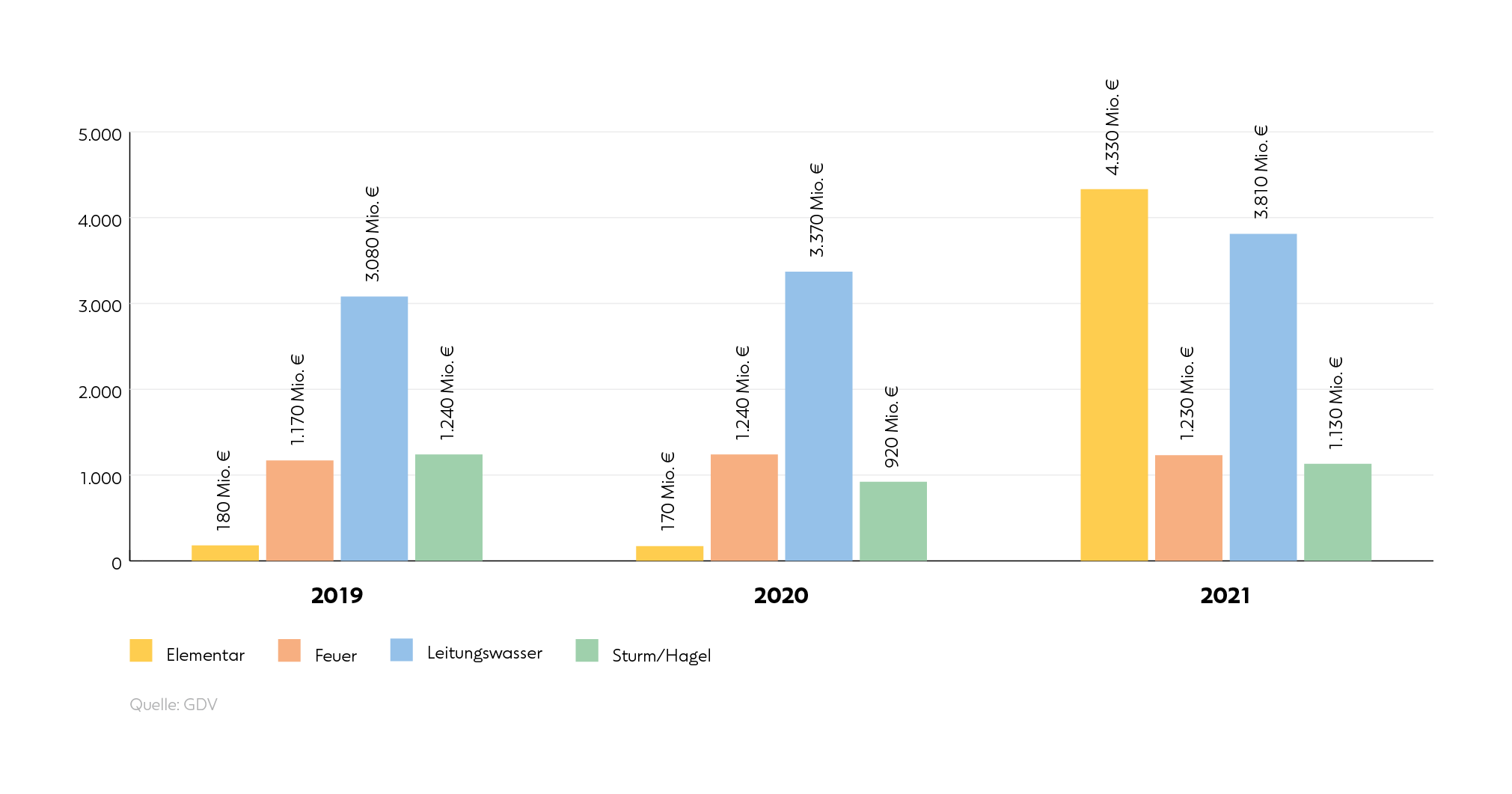

Anhand folgender Tabelle können Sie sehen, wie extrem sich speziell der Bereich der gemeldeten Elementarschäden und den daraus resultierenden Versicherungsleistungen entwickelt hat.

Wohngebäudeversicherung: Schäden je Gefahr

Schäden durch Elementargefahren, Feuer, Leitungswasser sowie Sturm und Hagel.

Hausratversicherung

Wenn die „beweglichen Güter“ (Eselsbrücke, siehe oben) durch Feuer, Leitungswasser, Sturm und Hagel, Blitz (bei Einschluss von Überspannungsschäden) beschädigt oder bei Einbruchdiebstahl gestohlen wurden, deckt Ihre Hausratversicherung die Kosten für die Neuanschaffung ab. Somit ist Ihre Hausratversicherung eine Neuwertversicherung. Das bedeutet, dass mit dem Neuwert nicht der beim Kauf bezahlten Preis, sondern was ein heute gleichartiges Gut in neuwertigem Zustand neu kosten würde.

Als Faustregel gilt: Wenn Sie nach dem Verlust nicht in der Lage wären, die Neuanschaffung der betreffenden Güter zu stemmen, dann lohnt sich die Hausratversicherung für Sie auf jeden Fall.

Hier finden Sie unseren Blog-Artikel zur Hausratversicherung.

Privat-Haftpflichtversicherung

Egal, ob Eigentümer oder Mieter – die Privat-Haftpflichtversicherung gehört zu den „Must Haves“. Wenn Sie Ihre Immobilie selbst bewohnen, sind Schäden die Dritten im Zusammenhang mit Ihrer Immobilie entstehen, durch die Privat-Haftpflicht abgesichert.

Schadenbeispiel: Ihr Treppengeländer ist locker und jemand, der sich daran abstützt, stürzt und zieht sich Verletzungen zu. Ohne Ihre Privat-Haftpflicht würde es unangenehm teuer für Sie werden und Ihre finanzielle Existenz wäre gefährdet.

Haus- und Grundbesitzerhaftpflicht

Sind Sie Eigentümer einer Immobilie, die Sie vermieten? Dann ist die Haus- und Grundbesitzerhaftpflicht die Versicherung, die Sie vor Regressforderungen schützt, wenn von Ihrer Immobilie eine Gefahr für die Umwelt oder Unbeteiligte ausgeht.

Schadenbeispiel: Ein Dachziegel fällt von Ihrem vermieteten Haus auf ein Auto oder verletzt einen vorbeigehenden Passanten, greift NICHT Ihre Privathaftpflicht, sondern die Haus- und Grundbesitzerhaftpflicht. Ebenso sichert die Grundbesitzerhaftpflicht ab, wenn jemand im Treppenhaus stürzt, weil zum Beispiel eine Fliese locker war. Durch solch einen Unfall können, ohne diesen Versicherungsschutz, gewaltige Kosten auf den Immobilienbesitzer zukommen.

Häufig gestellte Fragen zum Thema Immobilien-/Hausversicherungen:

F: Kann ich meine Hausversicherungen steuerlich geltend machen?

A:

Versicherungen, die Ihrer Vorsorge dienen, können als Sonderausgaben von der Steuer abgesetzt werden. Dazu zählen auch Haftpflichtversicherungen. Die Hausrat- oder Wohngebäudeversicherungen können nicht bei Ihrer Einkommensteuererklärung abgesetzt werden.

F: Kann ich Hausversicherungen auf den Mieter umlegen?

A:

Die Wohngebäudeversicherung und die Haus- und Grundbesitzerhaftpflicht können Sie in der Nebenkostenabrechnung angeben, da laut Betriebskostenverordnung alle Sachversicherungen, die die Immobilie betreffen, auf den Mieter umgelegt werden dürfen.

F: Was kosten Versicherungen für Hausbesitzer?

A:

Die Kosten hängen von verschiedenen Faktoren ab:

- Gewählter Tarif

- Versicherungssumme

- Alter und Standort des Gebäudes

- Haustyp

- Wohnfläche

F: Was ist der Unterschied zwischen der Wohngebäude- und der Hausratversicherung?

A:

F: Sind Schäden durch Überschwemmung mit der Wohngebäude-versicherung abgedeckt?

A:

Nein, die sogenannten Elementarschäden wie Überschwemmung, Rückstau, Schneedruck oder Erdbeben sind nicht in der Wohngebäudeversicherung enthalten. Der Grundschutz der Wohngebäudeversicherung umfasst unter anderem bereits Sturm- und Hagelschäden. Um zum Beispiel Schäden durch Starkregen oder Überschwemmungen abzusichern, wird eine Elementarversicherung benötigt.

F: Welche Kündigungsfristen gelten bei Versicherungsverträgen?

A:

Bei Versicherungsverträgen gelten in der Regel unterschiedliche Fristen, abhängig von verschiedenen Faktoren wie zum Beispiel der Art der Versicherung und dem Zeitpunkt der Kündigung.

Nach einem Schadensfall: Der Vertrag kann innerhalb von einem Monat nach der Schadensregulierung gekündigt werden.

Nach Tariferhöhung: Auch in diesem Fall kann der Vertrag innerhalb eines Monats nach Erhalt der Mitteilung über die Erhöhung zu kündigen.

Ansonsten beträgt die Kündigungsfrist drei Monate zum Ende des Versicherungsjahres. Allerdings kann es je nach Art der Versicherung und den individuellen Vertragsbedingungen auch abweichende Regelungen geben.

F: Welche Faktoren sind ausschlaggebend für die Anpassung meiner Wohngebäudeversicherung und kann ich bei einer solchen Erhöhung meiner Prämie die Versicherung kündigen ?

A:

Ihre Prämie wird auf der Grundlage des gleitenden Neuwert berechnet. Mit dieser Prämie kann der Versicherer seine Leistung während der Vertragslaufzeit gewährleisten und ist auf die Bau- und Lohnkosten abgestimmt. Alle Versicherer müssen auf Entwicklungen in der Branche reagieren und diese Anpassung umsetzten. Grundlage für die jährliche Anpassung Ihrer Wohngebäudeversicherung sind die Preisindizes „Baupreisindex für Wohngebäude“ sowie „Tariflohnindex für das Baugewerbe“ des Statistischen Bundesamtes. Bei einer Prämienerhöhung in diesem Fall können Sie kein Kündigungsrecht erheben, da sich unsere Leistung im Versicherungsfall ebenfalls erhöht.

F: Welche Obliegenheiten muss ein Versicherungsnehmer erfüllen?

A: Die Obliegenheiten finden Sie in Ihrem Versicherungsvertrag. Hier ein kleiner Auszug möglicher Obliegenheiten:

- In einem Schadensfall müssen unverzüglich Vorkehrungen getroffen werden, um das Ausmaß eines Schadens so gering wie möglich zu halten.

- Um- und Anbauten müssen dem Versicherer gemeldet werden

- Gebäude und Zubehör müssen im ordnungsgemäßen Zustand sein

- Ein längere Zeit nicht genutztes Haus muss kontrolliert und beheizt werden

F: Ich muss meiner Gebäude-Versicherung einen Schaden melden. Wie gehe ich vor? Was muss ich im Schadensfall unternehmen?

- Schäden begrenzen: Vermeiden Sie, dass der Schaden noch größer wird. Bei Brand oder Überflutung rufen Sie umgehend die Feuerwehr. Sollte es eine Hochwasserwarnung gegeben haben und Sie haben keine Sandsäcke platziert, zahlt unter Umständen die Versicherung nicht!

- Schäden dokumentieren und Unterlagen sammeln (Fotos, Videos, Zeugenaussagen)

- Versicherer kontaktieren und Schaden melden

Klöbi-Tipp:

Um Ihren eigenen Bedarf an den Versicherungen rund um Ihre Immobilie zu prüfen, sprechen Sie uns an. Bitte nutzen Sie das untenstehende Kontaktformular.